RLP®, Financial Advisor (ebs)

Was bedeutet Krieg für die Kapitalmärkte

Liebe Anleger,

am 24. Februar 2022 startete Russland eine groß angelegte Invasion in der Ukraine und markierte damit eine dramatische Eskalation des Konflikts zwischen den beiden Ländern, der weit in die Geschichte zurückreicht. Dieser Konflikt hat sich seit 2004 zunehmend verstärkt durch die geopolitischen Interessen zweier diametral gegenüberstehender Modelle wirtschaftlicher Integration: Die EU mit dem Angebot einer östlichen Partnerschaft auf der einen Seite und Russland in einer Union der ehemaligen Sowjetrepubliken auf der anderen. Der Krieg hat der Ukraine bereits weitreichende Zerstörungen zugefügt, die eine große humanitäre Katastrophe verursacht hat.

Angesichts der menschlichen Tragödie erscheint es zynisch, über Finanzmärkte zu sprechen. Abgesehen von der Bedrohung des Weltfriedens sind viele Anleger jedoch verständlicherweise darüber besorgt, wie sich der Konflikt auf ihre Vermögensanlagen, insbesondere ihr Aktienportfolio auswirken könnte.

Mit dieser Information wollen wir nicht die humanitäre Katastrophe, die mit jedem Krieg verbunden ist, übergehen oder klein machen. Vielmehr ist es uns daran gelegen, Anlegern verständlich zu machen, welche Auswirkungen Kriege auf die Finanzmärkte haben können. Mit diesem Verständnis wollen wir eine Hilfestellung dafür geben, was sie tun können, um für die eigene Finanzplanung langfristig keinen finanziellen Schaden davon zu tragen.

Dies vorangestellt sind Kriege aus der Sicht der Kapitalmarktforschung ein Standardproblem der Menschheit. Bis heute gab und gibt es geopolitische Interessen, die zu militärischen Konflikten und Auseinandersetzungen geführt haben. Wissenschaftliche Studien untersuchen, wie sich kriegerische Auseinandersetzungen in der Vergangenheit auf die Wirtschaft und damit auch auf die Finanz- bzw. Aktienmärkte ausgewirkt haben. Es lohnt sich, diese Untersuchungen anzusehen.

The War Puzzle

Umfassende Daten über Kapitalmärkte und militärische Konflikte reichen zurück bis in das Jahr 1830. Anhand dieser Daten versuchen Kapitalmarktforscher auf rein wissenschaftlicher Basis zu erklären, wie und warum Kapitalmärkte auf Kriegsereignisse reagieren.

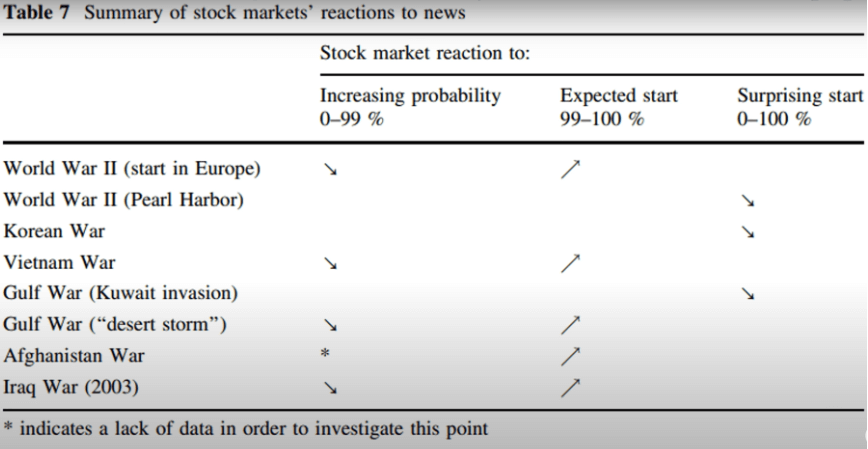

Eine Studie aus dem Jahr 20151, die auch für den aktuellen Konflikt als repräsentativ angesehen wird, zeigt, dass Börsenkurse sehr sensibel auf die Wahrscheinlichkeit des Ausbruchs eines großen Krieges reagieren, d.h. eine Zunahme der Wahrscheinlichkeit eines Krieges senkt die Aktienkurse und umgekehrt.

Rätselhaft (daher der Begriff „Puzzle“) ist allerdings, dass, sobald ein Krieg ausbricht, die Börsenkurse nicht weiter sinken, sondern ganz im Gegenteil deutlich ansteigen. Dies galt für alle Kriege mit einem mehr oder weniger langem Vorlauf, wie z.B. für den 2. Weltkrieg, den Irak Krieg 2003 oder den Vietnam Krieg. Ab Kriegsausbruch ist das Wesentliche an den Börsen bereits geschehen.

Kriege dagegen, die plötzlich „aus heiterem Himmel“ ausbrechen (z.B. Angriff auf Pearl Harbor, Korea Krieg, Invasion Kuwait), zeigen dagegen ein unterschiedliches Muster. Hier zeigt sich die Tendenz, dass die Börsenkurse ab Kriegsausbruch sinken. Diese unterschiedliche Reaktion der Märkte passt auch zum grundsätzlichen Konzept, dass der Kapitalmarkt die Informationen einpreist und eben nicht die Ereignisse.

Tabelle: Auszug aus The War Puzzle: Brune, Hens, Rieger, Wang 2015

Selbst wenn die Erkenntnisse der Vergangenheit keine verlässliche Auskunft über zukünftige Ereignisse geben können, scheint auch der Ukraine Konflikt tendenziell in ein sich länger abzeichnendes Szenario zu fallen. Wir haben seit Jahresbeginn eine Vorlaufzeit gesehen, in der die Märkte bereits fallende Kurse verzeichnet haben.

Somit ergibt die 12-Monats-Prognose aus der Kapitalmarktsicht, dass der Markt jetzt tendenziell eher stark ansteigt, als dass er weiter fällt. Rational betrachtet, sind bereits jetzt eine erhebliche Menge negativer Informationen im Markt eingepreist, was somit einen größeren Raum für positive Überraschungen gibt. Natürlich kann der Konflikt weiter eskalieren, d.h. Raum für negative Überraschungen ist auch gegeben. Die Wahrscheinlichkeit aber für positive Überraschungen ist deutlich höher.

Stabilität durch Abhängigkeit

Betrachten wir die verschiedenen militärischen Auseinandersetzungen in der Vergangenheit, spricht wenig dafür, dass Militäraktionen die globalen Aktienmärkte über lange Zeiträume nachteilig beeinflussen. Auch wenn vorübergehende Kursabschwünge wahrscheinlich sind, werden diese normalerweise relativ bald wieder ausgeglichen.

Eine Marktreaktion auf Militäraktionen kann jedoch davon abhängen, wie robust die Weltwirtschaft als Ganzes ist. Ein starkes wirtschaftliches Umfeld und selbstbewusste Anleger führen wahrscheinlich zu geringeren Marktreaktionen, die durch Militäraktionen hervorgerufen werden können. Aus Sicht des Finanzmarktes gibt es dabei zwei beeinflussende Größen:

- a) Das Verhalten der Investoren und damit die Frage, ob Investoren ausreichend Liquidität haben, um die Weltwirtschaft mit Kapital zu versorgen oder ob es hier ein systematisches Problem gibt.

- b) Funktioniert die Ertragskraft der Weltwirtschaft oder erfolgt gerade ein Umbruch der Weltwirtschaft bzw. der Gesellschaft und erfordert dieser Umbruch eine Neujustierung (einen Umbau) der Weltwirtschaft.

In beiden Fällen darf man derzeit von einer robusten Situation ausgehen. Dies gilt sowohl im Hinblick auf eine diese Stabilität fördernde Zentralbankenpolitik als auch für die Interessen der einzelnen Marktakteure. Im Gegensatz zur historischen Betrachtung bewegen wir uns heute in einer global vernetzten Wirtschaft. Das große Versprechen der Globalisierung war: Je stärker die wirtschaftliche Abhängigkeit besteht durch internationale wirtschaftliche Verflechtungen, desto geringer ist die Gefahr für Kriege.

Schauen wir uns weltweite High-Tech Erzeugnisse an, gibt es derzeit kein Produkt, das nicht auf Teile aus Europa, USA als auch China angewiesen ist. Und ja, Russland spielt eine zentrale Rolle bei der Rohstoffversorgung. Täglich kaufen die EU, Großbritannien und die USA Rohstoffe aus Russland im Umfang von 700 Mio. $. Daher wurde auch bewusst die Sanktionierung durch die Abkopplung vom internationalen Zahlungssystem Swift nicht auf die Bereiche ausgeweitet, die die Rohstoffversorgung sicherstellen.

So irrational der russische Präsident Putin unserer Wahrnehmung nach auch zu agieren vermag: Auch er kann sich diese Situation nur so lange leisten, wie sich China nicht an den internationalen Sanktionen beteiligt. Und China hat als aufstrebende Wirtschaftsnation auch kein Interesse daran, dass die Weltwirtschaft wegen eines solchen Konflikts in den Abgrund gerissen wird.

Natürlich kann man nichts prognostizieren, aber eine Weltwirtschaftskrise ist nicht in Sicht. Ja, man kann immer schwarzmalen. Es besteht immer die Möglichkeit, in der Phantasie die Dinge weiter zu eskalieren. Das bringt einen aber auch nicht weiter.

Risikobewertung im Detail

Um mögliche Auswirkungen der aktuellen Krise für das Anlegerportfolio besser zu verstehen, verlassen wir die Vogelperspektive des gesamten Kapitalmarktes. Wir investieren z.B. in unserer Vermögensverwaltung derzeit in ca. 12.500 Unternehmen weltweit. Der Blick auf die Details zeigt jedoch:

- 1. Der Anteil russischer Aktien am Gesamtwert aller gehandelter Aktienunternehmen weltweit beträgt 0,38 % - ein Anteil, der in einer maximal diversifizierten Anlage keine spürbaren Auswirkungen beim Anleger zeigen sollte. Der Anteil russischer Aktien innerhalb der Anlagen, die wir in unserer Vermögensverwaltung für unserer Anleger einsetzen, beträgt derzeit gerade einmal 0,03%.

- 2. Sehen wir uns die TOP 200 Unternehmen in einem weltweit diversifizierten und an der Weltmarktkapitalisierung ausgerichteten Portfolio (z.B. MSCI World) an, finden wir kein einziges russisches Unternehmen. Stellen wir uns zudem die Frage, inwieweit der Konflikt die Gewinnerwartung der TOP 200 Unternehmen beeinflussen kann, können wir derzeit kein Unternehmen festmachen, welches langfristig durch diesen Konflikt signifikant betroffen wäre.

- 3. Der Anteil Russlands an der kaufkraftbereinigten weltweiten Wirtschaftskraft (BIP) wird mit ca. 3%2 geschätzt. Mit einem weltweiten Anlageportfolio profitieren Anleger weiterhin von 97% der weltweiten Wirtschaftsleistung.

- 4. Der Anteil russischer Aktien innerhalb der Anlagen, die wir in unserer Vermögensverwaltung für unserer Anleger einsetzen, betrug per Ende Februar gerade einmal 0,03%. Im Januar 2022 wurden bereits Käufe russischer Aktien als Reaktion auf das steigende Risiko von Sanktionen gegen Russland gestoppt. Am 1. März 2022 wurde Russland von der Liste der zugelassenen Märkte für Investitionen für unsere Anlagen gestrichen.

Der richtige Fokus

Informationen aus dem eigenen sozialen und gesellschaftlichen Umfeld zeigt bei Menschen tendenziell eine größere Nachwirkung bzw. Relevanz. Die spezielle Abhängigkeit Deutschlands bei der Rohstoffversorgung wirkt entsprechend stärker auf die Wahrnehmung von Anlegern und somit auf die Marktentwicklung in Deutschland. Der permanente, auf einen beschränkten Wirtschaftsraum bezogene Informationsfluss durch öffentliche Medien kann so zu einer falschen Risikoeinschätzung bei deutschen Anlegern führen.

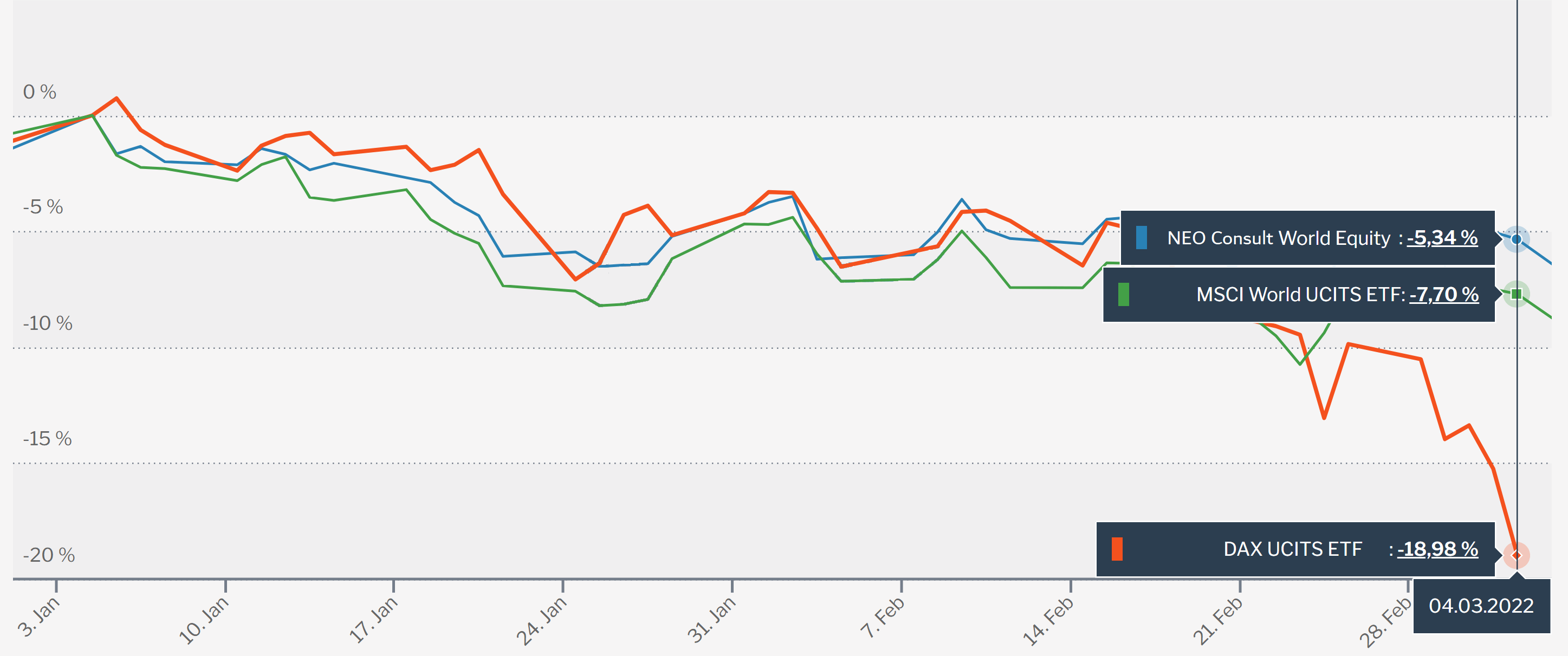

Betrachten wir in diesem Zusammenhang die Wertentwicklung eines DAX ETF (als Spiegel der verzerrten Risikowahrnehmung eines deutschen Anlegers) im Vergleich zum MSCI World ETF und einer 100% Aktienanlage im Rahmen unserer Vermögensverwaltung wird deutlich: Insbesondere für den Krisenfall ist ein Portfolio wichtig, das die Marktrisiken minimiert. Ein weltweit diversifiziertes Portfolio ist daher besser geeignet als ein Aktienportfolio, das sich allein auf den deutschen Markt konzentriert.

Um Risiken aus plötzlich auftretenden Konflikten auf die eigene Kapitalanlage objektiv zu bewerten und langfristig finanziell erfolgreich zu sein, empfiehlt es sich, folgende Aspekte zu berücksichtigen:

- 1. Breite Streuung Die Weltwirtschaft funktioniert sehr robust auf Basis ihrer grundsätzlichen Marktmechanismen (selbst auf einer 1-3 Jahresperspektive). Mit einer weltweiten Anlage spielt ein Anleger zudem in einer ganz anderen Liga. Mit dem Ansatz, einzelne Unternehmen oder bestimmten Branchen herauszupicken, von denen ein Anleger persönlich überzeugt ist, kann man schnell auf die Nase fallen.

- 2. Investitionsreserve vorhalten Krisen sind normal, nicht prognostizierbar und sind Teil des wirtschaftlichen Geschehens. Eine Investitionsreserve, die so aufgestellt ist, dass sie auch strukturell in einer Krise funktioniert, ermöglicht es dem Anleger antizyklisch zu agieren. So kann er im richtigen Moment seine Entscheidung treffen, entweder Positionen aufzubauen - wenn z.B. die Risikoprämien für Aktien atypisch hoch sind - oder noch abzuwarten. Alles in allem bin ich mit einer Investitionsreserve handlungsfähig. Ergo: Ich muss vor der Krise gut aufgestellt sein, damit ich in der Krise agieren kann.

- 3. Risiken kontrollieren Um einen Regimewechsel zur Krise hin zu identifizieren, betrachten wir Kennzahlen, anhand derer wir messen können, ob die Risikoprämien der Kapitalmärkte in die Höhe schießen. Ein Einbruch der Aktienmärkte von z.B. 20 % wären ein klares Signal und faktisch eine Mindestschwelle, die entsprechenden Handlungsbedarf nach sich ziehen würde. Betrachten wir die Marktrückgänge vom letzten Höchststand zu Beginn dieses Jahres 2022, kann derzeit noch kein dringender Handlungsbedarf ausgemacht werden.

- 4. Finanzplan adjustieren Ein Anlageportfolio ist kein Selbstzweck, sondern das Instrument für die Umsetzung des persönlichen Finanzplans. Ein langfristiger, solide aufgestellter Finanzplan berücksichtigt sowohl den individuellen Liquiditätsbedarf zur Sicherstellung der Lebensqualität als auch eine Investitionsreserve für Krisenzeiten. Er sorgt damit für Flexibilität und verhilft somit vernünftige Investitionsentscheidungen zu treffen.

- 5. Kosten berücksichtigen Es zeigt sich, dass eine aggressive Anlagestrategie, die Marktbewegungen auszunutzen versucht, indem bei hohen Märkten verkauft wird, um bei günstigeren Preisen wieder einzusteigen, nicht funktioniert. Alle verfügbaren Informationen sind bereits im aktuellen Marktpreis abgebildet. Insofern ist es nicht möglich, Vorhersagen darüber zu treffen, ob die Märkte zukünftig steigen oder fallen. Ein solcher Ansatz erzeugt erfahrungsgemäß hohe Kosten, nicht zuletzt durch Steuerabgaben, die beim Verkauf in erheblichem Maß zu erwarten sind. Erst eine Nach-Kosten-Betrachtung zeigt, ob eine Portfoliomaßnahme auch wirtschaftlich ist.

In Krisensituationen sollten Anleger nicht in Panik geraten. Vernünftiger ist es, ein am eigenen Finanzplan angepasstes Engagement in den weltweiten Aktienmarkt beizubehalten, anstatt zu versuchen, die Märkte zu timen. Dieser langfristige Anlageansatz hat sich in der Vergangenheit gut bewährt. Er hat den Test der Zeit bestanden!

Herzliche Grüße

Sebastian Jersch

- 1 The War Puzzle: contradictory effects of international conflicts on stock markets – Brune, Hens, Rieger, Wang 2015

- 2 https://de.statista.com/statistik/daten/studie/171872/umfrage/anteil-russlands-am-globalen-bruttoinlandsprodukt-bip/#:~:text=Im%20Jahr%202020%20betr%C3%A4gt%20der,rund%203%2C08%20Prozent%20prognostiziert.